В Каменске-Уральском произошёл необычный случай: 16-летняя девушка вышла замуж за 65-летнего профессора юридических наук из местной юридической академии, проживающего в Ноябрьске. Инициатором брака выступили мать и бабушка Александры, рассчитывавшие на финансовую поддержку и возможность получения...

Могут ли привести к войне разногласия по поводу трактовки истории? Еще как могут, но дело тут не столько в большой любви операторов политических систем к истории, сколько в стремлении удержать...

Будущий основатель «МММ» появился на свет 11 августа 1955 года в Москве. Как заявлял сам Мавроди, в детстве у него была феноменальная память и он побеждал на олимпиадах по физике и математике. В МФТИ, как хотел, не поступил. Но был зачислен в МИЭМ на факультет прикладной...

Исполнилось 80 лет композитору Алексею Рыбникову

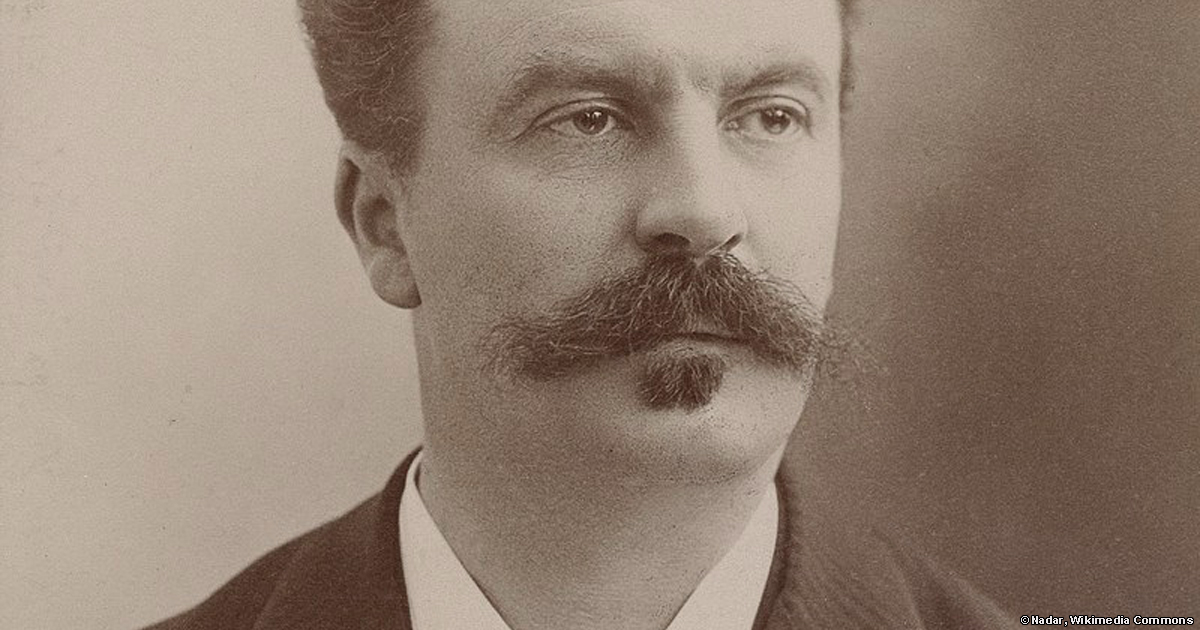

5 августа исполнилось 175 лет со дня рождении Ги де Мопассана.

Как создавалась Федеральная резервная система |

| 02 Февраля 2015 г. |

|

Доллар, за курсом которого уже несколько месяцев с замиранием сердца следит Россия, является билетом Федеральной резервной системы (ФРС). Замышляемая как саморегулируемая организация, никак не связанная с государством, ФРС превратилась во влиятельнейшую финансовую структуру. Теперь заявления ее главы движут всеми финансовыми рынками мира. До новой эры Первый банк США был основан в 1791 году первым министром финансов молодого государства Александром Гамильтоном (тем самым, чей портрет красуется ныне на десятидолларовой банкноте). Так, спустя 15 лет после объявления независимости от Великобритании в стране возник эмитент национальной валюты. Тот Центробанк был частным, но с госучастием — правительство США владело долей 20 процентов. Лицензия на 20 лет закончилась в 1811 году и не была продлена. Коммерческие банки не захотели, чтобы их регулировали или ограничивали право выпускать векселя. С 1811 по 1816 год Североамериканские штаты (а их тогда было 15, как советских республик) жили без Центробанка. Но поскольку коммерческие банки отказывались разменивать свои банкноты на металлические деньги, пришлось вернуться к идее Центрального банка, банкноты которого разменивались на монеты в обязательном порядке. Второй банк США просуществовал с 1816 до 1836-го. За счет эмиссии банкнот к 1818 году объем денег в обращении вырос с 67 миллионов до почти 95 миллионов долларов. Цены на товары существенно выросли. Деятельностью банка остался недоволен седьмой президент Соединенных Штатов Эндрю Джексон, изображенный на 20-долларовой купюре. Он наложил президентское вето на закон о продлении полномочий банка, принятый Конгрессом страны. С 1837 по 1862 год в США был праздник непослушания, который в экономической истории страны называется «Эрой свободных банков». В этот период количество звезд на американском флаге увеличилось с 25 до 33. Согласно федеральным законам, да и законам отдельных штатов, выпускать банкноты имел право любой банк, а открыть его мог кто угодно. Мало того: бумажные деньги выпускали штаты, муниципалитеты, частные компании, железные дороги, магазины, даже церкви. Реальным платежным средством в то время было золото. Что такое банкноты? Это просто банковские расписки, то есть долговое обязательство, обеспеченное металлическими деньгами. При таком количестве эмитентов банкноты часто подделывались. Кроме того, банкноты, выпущенные разными эмитентами, имели неодинаковую стоимость относительно их номинала. Ведь кто-то был надежным заемщиком, а другой — без пяти минут банкротом. Чтобы навести хоть какой-то порядок, в 1863 году приняли Закон о национальных банках. Этот документ наделял некоторые банки правом выпускать единую национальную валюту США, которая выглядела единообразно. Чтобы эмитировать доллары, банк должен был перевести в Казначейство США (Минфин) определенную сумму, в зависимости от капитала банка. Причем эти деньги принимались в форме облигаций правительства США. Закон не мешал отдельным штатам печатать собственные деньги. А количество штатов в эпоху национальных банков выросло с 34 до 45. Тем не менее, когда в 1866 году на такие эмиссии был установлен 10-процентный налог, банкноты штатов постепенно вышли из обращения. Впрочем, и эта система оказалась недостаточно централизованной. Неконтролируемые биржевые спекуляции, проводимые банками, периодически подрывали доверие вкладчиков. В 1873, 1893 и 1907 году по стране трижды прокатилась банковская паника — граждане лавинообразно забирали свои деньги из банков. Среди крупных финансистов заговорили о необходимости единого регулирующего органа. Как у немцев Изучением данного вопроса занялся сенатор-республиканец Нельсон Уилмарт Олдрич. Поначалу он выступал против централизованного регулирования банковской системы. Однако, съездив в Европу и проанализировав опыт Германии, изменил свою точку зрения. Обдумывая устройство будущего регулятора, Нельсон Олдрич решил посоветоваться с крупнейшими банкирами того времени. Финансисты собрались на острове Джекил вблизи побережья штата Джорджия (чуть севернее Флориды). Как тогда выглядели банкиры, можно увидеть на плакатах Маяковского — черный фрак, цилиндр, белая манишка. Только, в отличие от представлений пролетарских карикатуристов, акулы капитализма не были все сплошь пузатыми и не корчили страшные рожи с оскаленной пастью. Участники встречи на Джекиле, банкиры Пол Варбург, Фрэнк Вандерлип, Гарри Дэвидсон и Бенджамин Стронг, были сторонниками европейской (а точнее, германской) системы регулирования. Они помогли Олдричу разработать проект, который тот и представил Конгрессу. Схема, созданная тогда и актуальная до сих пор, работает следующим образом. Несколько системообразующих банков наделяются полномочиями эмитировать национальную валюту. Сегодня их 12. Они же образуют Федеральную резервную систему (ФРС). Все коммерческие банки обязаны часть своих средств держать в Федеральном резерве. Сколько — определяет совет управляющих ФРС, назначаемый президентом. Это и есть та самая ставка ФРС, от которой зависит денежное предложение в США. Ставка повышается — стоимость денег растет, банки кредитуют меньше. Ставка понижается — денег больше. В результате регулятор финансовыми средствами либо сдерживает инфляцию, либо стимулирует экономический рост. Парадокс в том, что саму Германию, регулирующая система которой так приглянулась американцам, в 1921-1923 годах захлестнула гиперинфляция, когда обесценившимися облигациями растапливали печи. Да и в самих США на фондовом рынке надулся спекулятивный пузырь из-за того, что граждане лихорадочно скупали акции, рассчитывая заработать на росте их стоимости. В один «прекрасный» день 1929 года пузырь лопнул: цены акций на биржах обвалились. Началась Великая депрессия, компании разорялись, все теряли работу. О причинах случившегося экономисты спорят до сих пор. Одни винят золотой стандарт. Поскольку объем денежной массы был привязан к золоту, на определенном уровне развития экономики денег стало не хватать, что вызвало общее падение цен и банкротство предприятий. А монетаристы винят в депрессии именно политику ФРС: это регулятор не позаботился о должном увеличении денежной массы, хотя соответствующие инструменты у него имелись. Банки разорились, и реальный сектор экономики лишился кредитов. Суперрегулятор Современная история ФРС началась в 1979 году, когда президент Джимми Картер назначил главой ФРС Пола Волкера. В то время основной проблемой американской экономики была галопирующая инфляция. Волкер задрал ставку с 11 до 20 процентов, фактически запретив банкам кредитование. Инфляция снизилась с 11 процентов в 1979 году до 3 с небольшим в 1987-м. Правда, безработица выросла в 5 раз. Тем не менее эта шоковая терапия дала результаты — экономика США понемногу восстанавливалась. Похожим образом действует сейчас российский Центробанк, поднявший ключевую ставку в декабре прошлого года. ФРС — самый влиятельный финансовый регулятор в мире. Заявления главы ФРС движут всеми рынками. Преемник Волкера, Алан Гринспен, специально учился говорить так, чтобы его слова ничему не навредили. «Если вы думаете, что я выразился предельно ясно, вы, скорее всего, неправильно меня поняли», — этой фразой «дедушка Гринспен» завершал выступления перед журналистами. ФРС критикуют со всех сторон. Одни говорят, что кризис 2008-2009 годов преодолен во многом благодаря политике «количественного смягчения». Другие утверждают, что эти меры не дали эффекта, а лишь привели к колоссальным тратам на выкуп плохих активов банков. Но пока Федеральная резервная система остается регулятором номер один для всего мирового финансового рынка. Источник:

Тэги: |